过去3年,新加坡国内税务局IRAS对7000家企业进行调查,找回价值超过2亿7000万新元的所得税和罚款。

作为一名自雇人士,在新加坡,需要注意哪些财务、税务问题?

1、勿以恶小而为之,小网店也要交税

林女士,在新加坡Lazada和Shopee等电商平台售卖家用电子商品,她经营的网店在2017年连续四个季度的销售额超过100万新元。

但是,作为店主的她却并未在30天内为网店注册消费税,导致税务局IRAS少收了约3万元的净消费税。

据调查,林女士虽然是网店的实际拥有人和受益人,却安排其他人在不同时期充当注册商家,并且没有在所得税中呈报她从网店赚取的收入。

IRAS发现,她在2020估税年共少报了超过21万新元的网店收入,导致她少缴了约2万新元的所得税。

2024年10月,林女士因误报所得税数额,以及没有注册消费税等罪名,被法庭判罚5万多新元。

2、企业未依法缴税的常见问题有哪些?

新加坡拥有完善的法律,对不交税、虚假报税,公司董事、秘书、地址挂靠等,进行严格管理。违法者,将被罚款或监禁,或二罪并罚!

税务局利用数据分析和先进分析工具在各行业进行定期审计。根据审计结果,导致企业未依法缴税的三种常见问题如下:

①少报或漏报收入;

②未能注册消费税;

③记录保存不当。

3、小商家未依法缴税的风险为何更高?

涉及大量现金交易的家族生意,例如殡葬业和餐饮业,通常面临更高的违规风险。这是因为这些企业通常由自家人打理,负责人主要都是家族成员。

由于它们未必充分记录企业的销售额和开支情况,可能会导致报错税情况,或是没有及时注册为消费税公司。

以殡葬业的家族企业为例,经营模式通常如下:

①殡葬业者接到询问后,向丧家说明丧礼仪式和配套详情。

②待丧家选定,业者可能会在订货单上匆匆记录。

③业者开始安排棺木,或找分包商处理帐篷和宗教仪式等丧礼事宜。

④丧礼最后一天,丧家一般会用亲友给的帛金付钱给业者,业者可能开具发票或在订货单上注明最终金额,却未必妥善保存文件。

⑤业者通常会用收到的现金付钱给分包商,自己收下剩余利润。这些开支未必都有记录和保存。

⑥业者可能靠家里人兼任记账员,由于没有妥善记录销售额和开支,无法确知应缴纳的税额,结果没有及时注册为消费税公司,也可能报错税。

4、经营网店,哪些收入须缴税?

随着电商生意的兴起,越来越多商家进军网络生意,但因为许多网店只有寥寥数名或没有雇员,往往没有妥善管理账目,一些商家甚至不知道网店须像普通实体店一样,为缴税而申报网络销售的收入。

①在电子商务网站和社交媒体平台等售卖商品所得;

②通过转运配送(drop shipping)所得,例如把客户的订单转给第三方供应商,由第三方来完成订单;

③参与费和佣金,包括推广公司产品或服务后收到的免费礼品等实物补贴;

④通过视频频道、社媒贴文或博客获取的广告收入;

⑤售卖播客(podcast)、电子书和非同质化代币(NFT)等数码产品所得;

⑥售卖平面设计、虚拟助手、在线辅导、网络研讨会和咨询等数码服务所得;

⑦通过在数码平台上传送、与订户分享数码内容获取的订阅费。

5、自雇人士需要注意哪些问题?

①准确申报销售额和开支

IRAS严格监管蓄意欺骗或逃缴税务的违规者,逃税或误报所得税者将面对严厉惩罚,包括被令缴交多达逃税金额四倍的罚款,或被判坐牢。

②及时注册消费税

按照规定,商家的12个月应纳税营业额若超过100万新元,须在30天内申请注册为消费税企业。IRAS提醒,即使不确定来年的营业额,仍应注册为消费税企业。

③妥善管理账目与相关文件

IRAS提醒所有企业和自雇人士,在估税年后的五年内保存好交易单据等账目和相关文件。

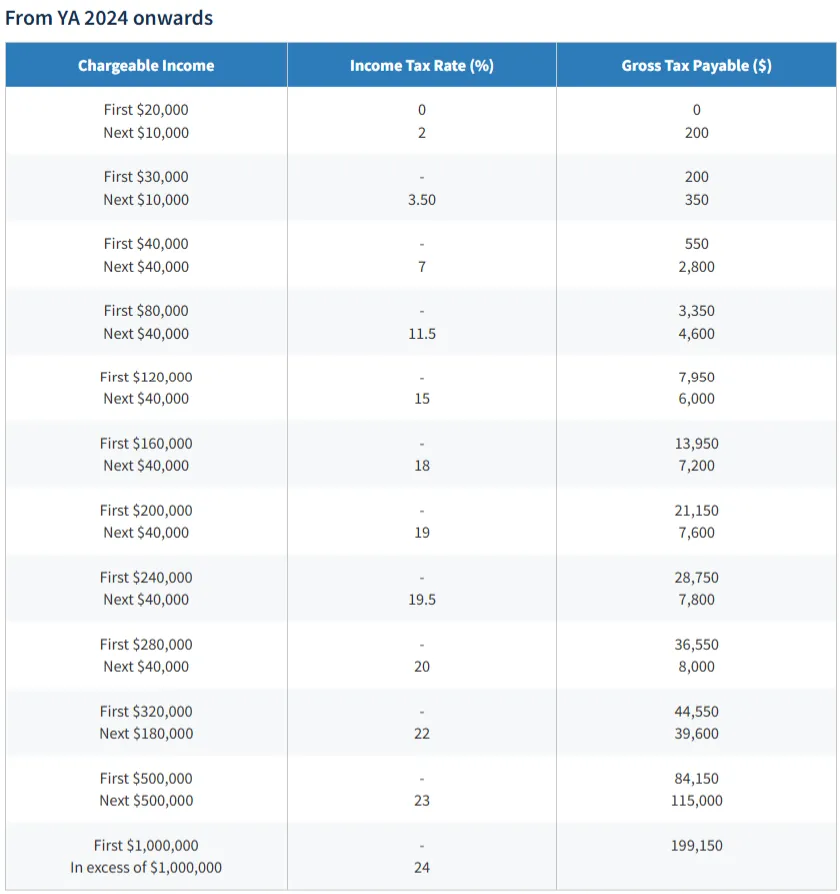

图/From YA 2024 onwards,来源于IRAS

新加坡税务局IRAS提醒,所有税务居民都必须按时申报个人所得税。

提交所得税申报表的截止日期是4月18日,目前有98%的人采用电子申报的形式,纳税人可以使用财路(GIRO)和PayNow作为缴税和退税方式,以确保收付安全。

关于新加坡企业或个人的财务、税务,公司注册,银行开户,你还想了解什么?

注:参考资料来源于新加坡IRAS,联合早报,综合整理,转载须注明出处,侵删联系。

….

陪创业,助增长

👇加V进入新加坡最大出海社群👇

往期推荐